친환경 자동차 전동화 토탈 솔루션 선도 기업 모티브링크가 코스닥 상장을 추진한다.

모티브링크는 금융감독원에 증권신고서를 제출하고 코스닥 상장을 위한 본격적인 절차에 돌입했다고 19일 밝혔다.

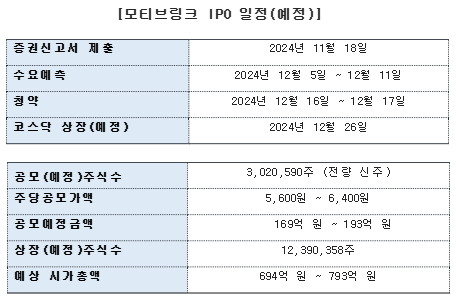

총 공모 주식 수는 302만590주다. 희망 공모가 밴드는 5600~6400원이며, 총 공모금액은 약 169억~193억원 규모다. 오는 12월 수요예측과 청약을 거쳐 연내 코스닥 상장을 목표로 한다. 또한 상장 전 주요 지분 현황은 최대 주주 및 특수관계인 지분율이 88.99%로 안정적인 지배구조를 갖추고 있으며 상장 주관사는 미래에셋증권이다.

주요 생산품은 친환경 자동차(HEV, PHEV, EV, FCEV) 내 전력변환시스템인 ‘LDC’, ’OBC’, ‘인버터’ 등에 들어가는 핵심부품인 ▲트랜스포머 ▲필터 ▲인덕터 등이다.

특히 전동화 부품 개발 양산 프로세스는 선행개발부터 양산 및 보증 A/S까지 총 20년 이상이 소요되는 제품이다. 긴 개발 기간동안 다양한 테스트와 인증을 거치기 때문에 부품 전환 리스크가 높아 락인 효과(특정 제품을 선택하면 다른 대안으로 전환이 어려워지는 현상)가 크다.

현재 견고한 진입장벽 형성이 돼 모티브링크의 시장 내 우위가 강화되고 있다.

또한 모티브링크는 ▲트랜스포머 및 ICCU 설계 역량 ▲자체 개발한 검증 모듈 ▲국내 유일의 인몰드 자동화 설비라인을 갖추고 있다. 관련 설비는 차량마다 맞춤형 전력변환시스템을 설계 및 개발하고 자체 테스트 모듈을 통해 신제품 검증을 진행하고, 개발 프로세스 내 테스트와 인증 과정에서 경쟁력을 보유하고 있다.

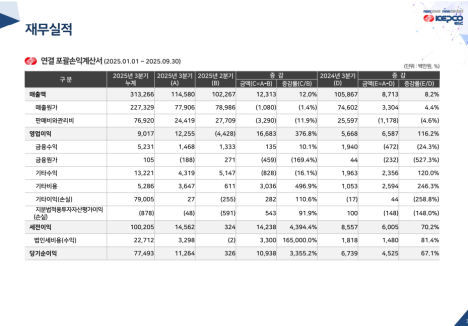

모티브링크의 실적은 경쟁력을 바탕으로 최근 3년간 급격한 성장세를 보이고 있다. ▲2021년 430억원 ▲2022년 661억원 ▲2023년에는 829억 원의 매출을 기록해 연평균 성장률 약 39%를 달성했다.

김기한 모티브링크 대표이사는 “코스닥 상장을 계기로 모듈화 사업 연구개발에 선행투자를 단행해 양산 체제 강화 기반 모듈 시장을 선점하고, 고객사 다변화를 통해 글로벌 시장에까지 진출하겠다”며 “글로벌 전동화 전력변환 원스톱 토탈솔루션 선도 기업으로 도약하겠다”고 포부를 말했다.